債務整理をする場合、どの「法律事務所」に依頼するかがもっとも重要です。債務整理の経験豊富な弁護士がいる法律事務所に相談しさえすれば、後は、担当弁護士のアドバイスに従っているだけで、最適な債務整理を進めることができます。

そこでこの記事では、債務整理をするのにおすすめの法律事務所を11社紹介していきます。また、債務整理の「方法」や債務整理にかかる「費用」など、債務整理に関する基礎情報についても解説していきます。

債務整理におすすめの弁護士・司法書士事務所11選!2022年最新

債務整理をする場合におすすめの法律事務所は、次の11社です。

- 司法書士法人 赤瀬事務所

- ライズ綜合法律事務所

- 弁護士法人・響

- アヴァンス法務事務所

- サンク総合法律事務所

- はたの法務事務所

- 東京ロータス法律事務所

- ひばり法律事務所

- 杉山事務所

- ベリーベスト法律事務所

- 天音綜合法律事務所

- アディーレ法律事務所

では、各法律事務所について、詳しく見ていきましょう。

司法書士法人 赤瀬事務所は早期解決

司法書士法人赤瀬法律事務所は大阪に拠点がある司法書士法人です。債務整理の相談も可能で早期解決のために尽力してれます。

全国からの相談に対応しているため、大阪や関西の地域ではなくても赤瀬事務所に相談ができます。基本的には平日のみの対応ではありますが、事前に問い合わせをしておけば土日祝日でも相談を受けてもらえます。

司法書士法人赤瀬事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://akase-legal.com/ |

| 所在地 | 〒530-0047 大阪府大阪市北区西天満2-6-8 堂島ビルヂング416号室 |

| 電話番号 | TEL:06-6315-0204 / FAX:06-6315-0205 |

| 定休日 | 土・日・祝(事前予約で休日も対応可能) |

| 任意整理 | 着手金は1社あたり27,500円(税込)からであり、成功報酬は22,000円(税込) 過払い金返還報酬金:返還された過払い金の額の22%~(税込) |

| 所属司法書士 | 大阪司法書士会赤瀬 丈晴(あかせ たけはる) 大阪司法書士会辻本 好昭(つじもと よしあき) 大阪司法書士会山口 大介(やまぐち だいすけ) |

| 取扱業務 | 債務整理・相続・不動産登記 |

ライズ綜合法律事務所は債務整理の解決実績が5万件以上

「ライズ綜合法律事務所」は、債務整理を得意としている法律事務所です。債務整理の解決実績は「5万件以上」とも言われています。

任意整理をおこなう時は、弁護士の交渉能力が重要になってきますが、経験豊富なライズ綜合法律事務所の弁護士になら、安心して任せることができます。

ライズ綜合法律事務所は情報を厳重に管理している

「ライズ綜合法律事務所」は、情報の管理が厳重な法律事務所です。その証拠として、国際標準規格である「情報セキュリティマネジメントシステム」の認定を受けています。

そのため、ライズ綜合法律事務所の情報セキュリティシステムは、機密性において優れていると評価されていることになります。

つまりライズ綜合法律事務所に債務整理の相談をした場合、その情報が第三者に漏れる可能性は極めて低いと考えられます。利用者の評価はライズ綜合法律事務所の評判をチェックしてみてください。

ライズ綜合法律事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://risesogo.jp/ |

| 所在地 | 東京都中央区日本橋3-9-1日本橋三丁目スクエア12階 |

| 営業時間 | 9:00-21:00 |

| 相談 | 何度でも無料 |

| 任意整理 | 77,000円以上 |

| 個人再生 | 46.8万円 |

| 個人再生(家あり) | 57.8万円 |

| 自己破産 | 39.3万円以上(債務数と債務額による) 少額管財事件は44.8万円以上 |

| 過払い金 | 返還額の22%(訴訟時は27.5%) |

>> ライズ綜合法律事務所の公式サイトはこちら

>> 無料で安心の借金減額シミュレーターはこちら

弁護士法人・響は何度でも無料相談可能だから知識がなくても安心

弁護士法人・響は、世間で有名な法律事務所の1つです。テレビや雑誌によく出ているため、名前を聞いたことがある人も多いのではないでしょうか。

響には、弁護士法人以外に「行政書士法人」「税理士法人」「社会保険労務士法人」「調査機関」の4つの組織があり、お互いに協力しながら響グループを形作っています。

弁護士法人・響は安心と納得を第一に考えている

弁護士法人・響が人気があるのは、顧客の「安心」と「納得」を第一に考えて活動しているからです。その活動を端的にあらわしているのが、「無料相談」を何度でもさせてもらえる、というところです。

債務整理は手続きが複雑で、疑問に思うところが次々に出てきます。そんな場合でも、納得できるまで担当者と相談することができるため、安心して仕事を任せることができます。

弁護士法人・響は年中無休で対応している

弁護士法人・響は、年中いつでも「24時間」体制で相談に対応しています。そのため、仕事が忙しくて時間が取れない人でも使いやすい法律事務所だと言えます。

また、弁護士法人・響は、日本全国どこからの依頼にも対応しています。近くに法律事務所が無くて困っている、という場合にも利用できます。

弁護士法人・響の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://hibiki-law.or.jp/ |

| 所在地 | 東京都新宿区北新宿2丁目21-1 新宿フロントタワー 14階 |

| 営業時間 | 24時間 |

| 相談 | 何度でも無料 |

| 任意整理 | 66,000円以上 |

| 個人再生 | 55万円以上 |

| 個人再生(家あり) | 66万円以上 |

| 自己破産 | 55万円以上 |

| 過払い金 | 22,000円+返還額の22%(訴訟時は27.5%) |

利用者の声は弁護士法人・響の評判をチェックしてみてください。

アヴァンス法務事務所は債務者に最後まで寄り添う安心サポートが魅力

アヴァンス法務事務所は大阪に本社がある法律事務所です。顧客に「寄り添った」対応を売りにしています。

多くの法律事務所は、債務整理の手続きが完了した時点で業務終了となります。しかしアヴァンス法務事務所の場合は、手続き完了後も、依頼人が借金を完済するまでサポートをおこないます。

女性スタッフ対応!女性専用の相談窓口があるアヴァンス法務事務所

アヴァンス法務事務所では、女性が相談しやすいように、「女性専用窓口」を設けています。女性専用窓口では、女性スタッフが対応してくれるため、異性には言いにくい悩みも遠慮なくすることができます。

また、アヴァンス法務事務所は、「アヴァンス・ネクスト」というシステムを構築しています。このシステムを使えば、パソコンやスマホで、24時間いつでも債務整理の「進捗具合」を確認することが可能です。

アヴァンス法務事務所の評判が良いのはアヴァンス・ネクストのシステムが大いに影響していると考えています。

アヴァンス法務事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://avance-jud.jp/ |

| 所在地 | 大阪市中央区北浜2丁目2-22 北浜中央ビル3F |

| 営業時間 | 平日9:30~21:00 土日祝9:30~19:00 |

| 相談 | 何度でも無料 |

| 任意整理 | 55,000円+報酬金(案件による) |

| 個人再生 | 41.8万円以上 |

| 個人再生(家あり) | 47.3万円以上 |

| 自己破産 | 35.2万円以上 |

| 過払い金 | 55,000円+返還額の22%(訴訟時は24.2%) |

サンク総合法律事務所は24時間相談対応!忙しい方でも利用できる

「サンク総合法律事務所」は、樋口総合法律事務所が法人化して名称変更された法律事務所です。

サンク総合法律事務所の営業時間は、9時半から18時半までです。しかし、債務整理に関しては24時間365日、全国どこでも利用できる「専用窓口」を開いて対応しています。

債務整理専用窓口を開いているということは、それだけサンク総合法律事務所が、債務整理に関する業務を得意としているということだと考えられます。

サンク総合法律事務所は初期費用0円で分割払いにも対応

サンク総合法律事務所は、無料で債務整理の相談ができます。それだけではなく、債務整理の「初期費用も0円」になっています。

さらにサンク総合法律事務所は、弁護士費用の「分割払い」にも対応しているため、負担を抑えて無理なく弁護士費用を払っていくことができます。

サンク総合法律事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://thank-law.jp/lp/saimu_asp/asp_seas/ |

| 所在地 | 東京都中央区八丁堀4丁目2-2 UUR京橋イーストビル2階 |

| 営業時間 | 平日9:30~18:30 土日祝日は定休日 借金問題専用無料相談窓口は24時間無休で対応 |

| 相談 | 無料 |

| 任意整理 | 66,000円以上 |

| 個人再生 | 案件による |

| 個人再生(家あり) | 案件による |

| 自己破産 | 案件による |

| 過払い金 | 返還額の22%(訴訟時は27.5%) |

はたの法務事務所は全国各地に無料出張!会って相談可能

「はたの法務事務所」は、司法書士法人の法律事務所です。弁護士事務所ではなく、司法書士事務所のため、一部の業務には対応できません。

その代わり、債務整理にかかる費用がかなり安くなっています。特に便利なのが、日本全国どこでも「出張費用」が無料であることです。

債務整理に関する不安があっても、対面して相談してもらえるため、安心して依頼することができます。

はたの法務事務所は顧客満足度が高い

はたの法務事務所は、顧客満足度が95.2%と非常に高くなっています。利用した人の大多数が満足しているわけで、その優秀さがうかがえます。

また、司法書士歴が「40年」を超えている、債務整理などの相談件数が「20万件」を超えているなど、実績も十分で信頼できる法律事務所だと言えます。

はたの法務事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://hikari-hatano.com/ |

| 所在地 | 東京都杉並区荻窪5丁目16-12 NKビル5階 |

| 営業時間 | 平日8:30~21:30 土日祝日8:30~21:00 |

| 相談 | 無料 |

| 任意整理 | 22,000円以上 |

| 個人再生 | 385,000円以上 |

| 自己破産 | 33万円以上(管財事件は55万円以上) |

| 過払い金 | 返還額の22% |

詳細ははたの法務事務所の評判の記事をチェックしてみてください。

東京ロータス法律事務所は債務整理専門で解決実績豊富

東京ロータス法律事務所は、岡田法律事務所が法人化して名称変更されたものです。東京ロータス法律事務所は、債務整理以外の労働問題や相続問題などにも対応していますが、岡田法律事務所のころから債務整理に力を入れてきました。

そのため、債務整理に関する「実績」と「ノウハウ」が豊富で、依頼達成に高い成功率を期待できます。

また、東京ロータス法律事務所は、さまざまな債務整理に関わってきた経験から、顧客ごとにどんな方法で債務整理をおこなえばメリットが大きくなるかを判断してアドバイスすることができます。

東京ロータス法律事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | http://tokyo-lawtas.com/ |

| 所在地 | 東京都台東区東上野1丁目13-2 成田第二ビル2階 |

| 営業時間 | 10:00~20:00 |

| 相談 | 初回無料 |

| 任意整理 | 49,500円 |

| 個人再生 | 71.5万円 |

| 個人再生(家あり) | 82.5万円 |

| 自己破産 | 49.5万円 |

| 過払い金 | 返還額の22%(訴訟時は27.5%) |

弁護士法人ひばり法律事務所は分割払いに対応!お金がなくても利用可能

「弁護士法人ひばり法律事務所」は、名村法律事務所が法人化した法律事務所です。ひばり法律事務所は、相談者の立場にたって「親身」に関わることを基本理念としています。

ひばり法律事務所は、「分割払い」に対応しています。そのため、お金に余裕がない人でも、少ない負担で利用できる法律事務所となっています。

また、女性の弁護士も在籍しているため、同性に対応してほしいという女性が依頼するための法律事務所としても優れています。

弁護士法人ひばり法律事務所のメイン業務は債務整理

弁護士法人ひばり法律事務所の公式サイトの「取扱業務」に載っているのは、次の4つだけです。

- 任意整理

- 個人再生

- 自己破産

- 過払い請求

これらはいずれも債務整理に関する業務であるため、弁護士法人ひばり法律事務所は、債務整理に特化した法律事務所だと考えてもかまわないでしょう。そのため、債務整理の相談先として非常に信頼性が高くなっています。

弁護士法人ひばり法律事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://hibari-law.net/ |

| 所在地 | 東京都墨田区江東橋4丁目22-4 第一東永ビル6階 |

| 営業時間 | 10:00~18:00 土日祝日定休日 |

| 相談 | 無料 |

| 任意整理 | 49,500円 |

| 個人再生 | 55万円以上 |

| 個人再生(家あり) | 記載無し |

| 自己破産 | 44万円以上 |

| 過払い金 | 5,500円+返還額の22%(訴訟時は27.5%) |

利用者の声はひばり法律事務所の口コミ・評判をチェックしてみてください。

杉山事務所は毎月の請求総額は5億円超!過払い金請求に強い

「杉山事務所」は、司法書士事務所なのですが、債務整理と過払い請求に長けた法律事務所となっています。

杉山事務所は、1円でも多く依頼者のお金を取り戻す、をモットーにしており、毎月の過払い金請求総額が「5億円以上」という記録を持っています。これは業界でもトップクラスの実績となっています。

その力は、週刊ダイヤモンド誌に「消費者金融が恐れる司法書士」という記事が書かれたこともあるくらいです。利用者の満足度は杉山事務所の口コミ・評判の記事が参考になります。

杉山事務所は日本全国に事務所があるため使いやすい

杉山事務所の事務所は、次のように日本全国にあります。

- 大阪事務所(主たる事務所)

- 東京事務所

- 名古屋事務所

- 福岡事務所

- 広島事務所

- 岡山県事務所

- 札幌事務所

- グランド事務所(大阪)

日本の主要都市の多くに事務所が点在しているため、どこに住んでいる人でも使いやすい法律事務所となっています。

杉山事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://sugiyama-kabaraikin.com/ |

| 所在地 | 大阪府大阪市中央区難波2-3-7南海難波御堂筋ウエスト8F |

| 営業時間 | 9:00~19:00 |

| 相談 | 無料 |

| 任意整理 | 11,000円以上 |

| 個人再生 | 44万円 |

| 個人再生(家あり) | 55万円 |

| 自己破産 | 44万円以上 |

| 過払い金 | 返還額の22% |

ベリーベスト法律事務所は在籍弁護士数が全国でトップクラス

ベリーベスト法律事務所は、業界でもトップクラスの規模を誇っている法律事務所です。日本全国どころか、「バングラデシュ」や「ミャンマー」といった海外にも拠点があり、事務所の数は60カ所を超えています。

そのため、多くの人は、自宅の近くでベリーベスト法律事務所を見つけることができます。特に太平洋側の主要都市の大部分に、ベリーベスト法律事務所の拠点があるため、太平洋側に暮らしている人が使いやすくなっています。

また、所属している弁護士の数も「350人」近くいて、中にはアメリカ人弁護士や中国人弁護士なども存在します。

これだけ所属弁護士の数が多いのですから、当然債務整理を得意としている弁護士も多数在籍しています。

ベリーベスト法律事務所には各分野の専門チームがある

ベリーベストは、その人材の多さを活かして、各分野の「専門チーム」を作っています。

経験豊富な弁護士を中心としたチームになっているため、顧客の相談に的確に答えることが可能です。利用者の満足度についてはベリーベスト法律事務所の口コミ・評判の記事をチェックしてみてください。

また、こういった専門チームは、定期的に「勉強会」を開催して、チームメンバーの知識向上に努めています。

ベリーベスト法律事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://www.vbest.jp |

| 所在地 | 東京都港区六本木一丁目8番7号 MFPR六本木麻布台ビル11階 |

| 営業時間 | 9:30~20:00 |

| 相談 | 何度でも無料 |

| 任意整理 | 66,000円以上(債務額によって増加) |

| 個人再生 | 53.9万円 |

| 個人再生(家あり) | 64.9万円 |

| 自己破産 | 42.9万円 管財事件は53.9万円 |

| 過払い金 | 返還額の22%(訴訟時は27.5%) |

天音綜合法律事務所は相談した方の口コミで高評価を得ている

「弁護士法人天音綜合法律事務所」は、2022年8月8日から、名称が「弁護士法人ユアエース」に変更になります。そのため、8月8日以降に調べる際はユアエースという名称をを使ったほうが正確な情報が出ます。

ユアエースは、顧客に満足感と納得感を与えるサービスの提供を最優先にしています。その結果、ユアエースを使った利用者からは、口コミで高い評価を得ています。

天音総合法律事務所では借金の減額診断ができる

ユアエースでは、「借金の減額診断」をおこなうことができます。サイトにあるシミュレーターの質問に答えていくだけで、借金を減らすことができるかどうかが簡単にわかります。

借金の減額診断は、時間にして1分程度で終わりますし、無料で利用できます。もちろん、簡単な診断のため、完全に正確な情報が出るわけではありませんが、1つの目安として有効です。

天音綜合法律事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://amane-law.or.jp/ |

| 所在地 | 東京都中央区日本橋堀留町2-3-14 堀留THビル10階 |

| 営業時間 | 9:00~18:00 土日祝日は休業 |

| 相談 | 無料 |

| 任意整理 | 66,000円以上 |

| 個人再生 | 55万円以上 |

| 個人再生(家あり) | 66万円以上 |

| 自己破産 | 55万円以上 |

| 過払い金 | 返還額の22%(訴訟時は27.5%) |

アディーレ法律事務所は弁護士費用変換保証があるのでトラブル時も安心

アディーレ法律事務所は、日本全国に60カ所以上の拠点を持っている大手の法律事務所です。また在籍している弁護士も220名以上と、業界でも有数の事務所となっています。弁護士の数が多い分だけ債務整理の解決実績も多く、高品質のサービスが期待できます。

また、アディーレ法律事務所では、満足できず契約を解除する場合に、基本費用全額について「返金保証」がついています。これは、自分たちの提供しているサービスに自信があるからこそできる保証だと言えます。

ただし、返金保証を受けるためには、次のような条件があります。

- 契約してから90日以内に解約する

- 任意整理で和解済の業者の分の費用はかかる

- 闇金業者事件の費用は除く

- 返金保証の利用申告をしている人

- アンケートに回答した人

- 振込手数料は本人負担

- 自己破産、個人再生は、裁判所に申立書を提出した段階で返金不可になる

契約解除の理由については、どんなものでも問題ありません。詳細はアディーレ法律事務所の口コミ・評判の記事をチェックしてみてください。

アディーレ法律事務所の概要と債務整理費用

| 項目 | 詳細情報 |

|---|---|

| 公式サイト | https://www.adire.jp/ |

| 所在地 | 東京都豊島区東池袋3-1-1サンシャイン60 |

| 営業時間 | 9:00~22:00 |

| 相談 | 無料 |

| 任意整理 | 66,000円 |

| 個人再生 | 51.7万円(事務所がある都道府県で申立する場合) 60.5万円(事務所が無い都道府県で申立した場合) |

| 個人再生(家あり) | 60.5万円 |

| 自己破産 | 41.8万円(事務所がある都道府県で申立した場合) 管財事件49.28万円(事務所がある都道府県で申立した場合) 53.9万円(事務所が無い都道府県で申立した場合) |

| 過払い金 | 返還額の22%(訴訟時は27.5%) |

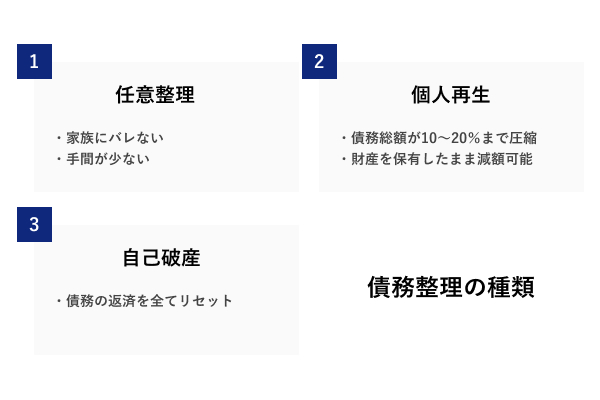

債務整理は3種類!ご自身の借金状況を踏まえて最適な方法を選択

一口に債務整理と言っても、さまざまなやり方があります。重要なのは、自分の置かれている状況を考え、最適な方法を選ぶということです。通常は、次の3つの方法のどれかで債務整理を進めていくことになります。

| 項目 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| 債務の減額 | 利息のみ減額 | 10~20%程度に減額 | 全額免除になる |

| 裁判所手続き | 手続き不要 | 手続きが必要 | 手続きが必要 |

| 返済期限 | 3~5年 | 原則3年(最長5年) | 返済責務無し |

| 財産 | 影響無し | 原則として残せる | 最低限の財産以外没収される |

| ブラックリスト | 載る | 載る | 載る |

| 家族に知られるか | 知られない | 知られる | 知られる |

| 整理対象 | 選択可能 | 住宅ローンだけ除外できる | 選択不可能(全債務一括整理) |

| 官報 | 載らない | 載る | 載る |

| 手間 | 弁護士に依頼すればほとんどなし | 書類確認などで手間がかかる | 書類確認などで手間がかかる |

| 費用目安 | 5~15万円(1社ごと) | 50~80万円 | 30~130万円 |

| 整理完了までの期間 | 3~6カ月程度 | 6~18カ月程度 | 6~12カ月程度 |

「費用目安」については、弁護士(司法書士)費用と、裁判所費用を合計したものとなっています。ただし、表の金額よりも安いケースも高いケースもありえます。

3つの債務整理方法を表で比較すると、上記のようになっています。債務減額の「メリット」が大きい整理方法ほど、「デメリット」も大きくなっています。

では、3つの債務整理方法について、詳しく見ていきましょう。

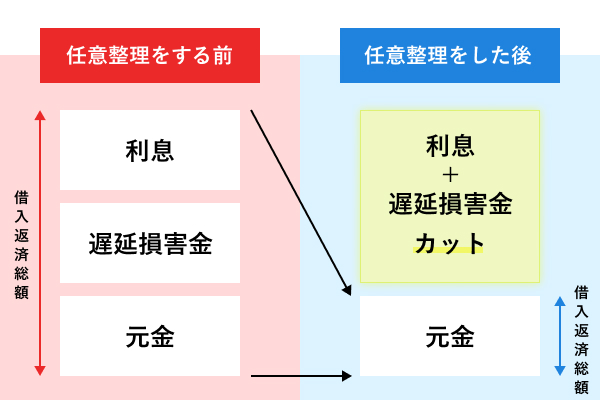

任意整理は家族に知られず少ない手間で債務に対処可能

「任意整理」というのは、裁判所を通さずに、直接「貸金業者(債権者)」と交渉するものです。

裁判所での手続きが不要なため、「家族」や会社の同僚などの周囲の人に知られずに進めることができる、というのが任意整理の大きなメリットになっています。

ただし通常は、任意整理では借金の減額はされません。任意整理交渉のゴール地点は、借金の「利息」と「遅延損害金」を無くしてもらうことになります。

債務額が大きくなると、利息の支払いでいっぱいいっぱいで、元本がなかなか減らないということがよくあります。しかし任意整理で利息をなくせば、少しづつでも確実に借金を減らしていくことができます。

任意整理は必ずうまくいくとは限らない

任意整理をすれば必ず利息が0になるとは限りません。あくまで貸金業者との交渉なので、同意を得られなければ失敗するという任意整理のデメリットもあります。

貸金業者の中には、任意整理には合意しないと決めている業者もいるため、そういう場合は任意整理はうまくいきません。

ただし任意整理の場合、どの債務に対して債務整理をするのか、自分で選ぶことができます。任意整理に成功しそうにない債務は省いてしまって、そのほかの借金についてだけ任意整理をおこなうということもできます。

また、任意整理で貸金業者の同意を得られても、利息が少なくなるだけで利息0にはならないケースも稀にあります。

そのため、任意整理をやる場合は、任意整理の「実績豊富」な交渉能力の高い法律事務所に依頼することが大切なポイントになります。

任意整理に向いているのはこんな条件に当てはまる人

任意整理が向いているのは、次のような条件に当てはまる人です。

| 項目 | 内容 |

|---|---|

| 収入 | 利息0なら3~5年で借金を完済できる程度の収入がある人 |

| 財産 | 家や車などの財産を処分したくない人 |

| 情報 | 周囲に借金のことを知られたくない人 |

| 手間 | 債務整理に手間と時間をかけたくない人 |

| その他 | 債務整理対象を選びたい人 |

任意整理は、元金の減額がありませんが、債務整理によるデメリットが他の方法よりも少なくなっています。

ただし残りの元金を3~5年で払える見込みがなければ、任意整理の合意は得られません。たとえば、残債務が360万円なら、毎月10万円返済できる収入が必要です。弁護士が有能で返済期間を5年にしてくれた場合でも、毎月6万円ずつは返済できないといけません。

元金から考えて5年以内の返済が厳しい場合、個人再生か自己破産で債務整理をしなければいけません。

また、老親など債務の返済が難しい人が「保証人(連帯保証人)」になっている場合にも、任意整理は有効です。

個人再生と自己破産は、すべての債務に対して一括して債務整理をしなければいけませんが、任意整理なら整理対処を選択できるため、迷惑をかけられない保証人だけ整理対象から外すこともできます。

個人再生は財産(家・車)を保持したまま大幅に債務の減額が可能

「個人再生」は、借金の返済が困難になった人が債務を「大幅に減額」してもらえる、というものです。

その代わり、原則として「3年間」で、残りの借金をすべて払い終わらなければいけません。ただし、状況によっては5年まで返済期間を伸ばしてもらえることもあります。このように、返済が前提の債務整理のため、十分な収入がない人は利用できません。

個人再生に際しては、個人再生委員が専任されることがあります。個人再生委員が必要になるかどうかは、裁判所側が判断します。ただし、弁護士を「代理人」として用意しない場合は、個人再生委員が専任されます。

個人再生委員の報酬は、個人再生をする人自身が支払わなければいけません。その費用として「15~25万円」かかります。そのため、自分だけで個人再生をするよりも、弁護士に依頼して手続きを進めたほうが、手間もかからずお得です。

個人再生は債務総額が5,000万円以下でなければできない

個人再生をおこなうためには、債務総額が「5,000万円」以下でないといけないという条件があります。

ただし「住宅ローン」だけは、「住宅資金貸付債権に関する特則(住宅ローン特則)」を適用して債務総額から除外してもらうことができます。しかし住宅資金貸付債権に関する特則を使った場合、住宅ローンについては債務が減額されません。

また、住宅資金貸付債権に関する特則には、次のような効果もあります。

- 家が競売にかけられようとしている時に、その競売手続き止めることができる

- 住宅ローンを延滞をしたせいで一括返済を求められた場合に、また分割払いができるようしてくれる

- 支払期間を10年以上延長して、1回の支払い額を少なくする

- 個人再生で他の債務を返済している期間は、住宅ローンは利息だけの支払いにしてもらえる

- 個人再生で他の債務を返済している期間は、元本の支払いを一部猶予してもらえる

必ずしも、上記のすべての効果があるとは限らず、債権者との話し合いによって、住宅資金貸付債権に関する特則がどのように運用されるかが決定されます。

個人再生をすると債務総額が10~20%にまで圧縮される

個人再生をした場合、返済額の目安は次のようになっています。

| 債務総額 | 減額後の返済額 |

|---|---|

| 100万円未満 | 全額 |

| 100~500万円 | 100万円 |

| 500~1,500万円 | 債務額の20% |

| 1,500~3,000万円 | 300万円 |

| 3,000~5,000万円 | 債務額の10% |

表を見てわかる通り、債務総額が100万円未満なら、個人再生をする意味はありません。逆に債務総額が大きいほど、個人再生の効果は大きくなります。

ただし、個人再生の減額にはもう一つ条件があります。「不動産」や「自動車」などの資産価値があるものを持っていた場合、その資産価値と、個人再生で減額される予定の金額を比較します。持っている資産価値の方が高ければ、その金額が返済額になります。

たとえば、債務総額が1,000万円の場合、個人再生で借金が200万円に減額されます。しかし、500万円で売却できる車を持っていた場合(他の資産0円として)、500万円までしか債務が減額されません。

個人再生に向いているのはこんな条件に当てはまる人

個人再生が向いているのは、次のような条件に当てはまる人です。

| 項目 | 内容 |

|---|---|

| 収入 | 減額後、3年で借金完済できる程度の収入がある人 任意整理では払えないぐらい債務額が大きい人 |

| 財産 | 財産を処分したくない人 債務と比べて資産総額が大きくない人 |

| 情報 | 周囲に借金のことを知られてもよい人 |

| 手間 | 債務整理に手間と時間がかかってもよい人 |

| その他 | 住宅ローンを除いた債務総額が5,000万円以下の人 ギャンブルなど自分の問題で借金を作った人 |

個人再生で注意したいのは、大きな資産を持っていないかどうかです。持っている資産価値が高すぎると、あまり借金が減額されず、個人再生をする意義が薄れます。その場合は、不要な資産を処分して任意整理をおこなったほうが得になることもあります。

また、個人再生は借金の理由が問われない、というメリットもあります。自己破産の場合は、ギャンブルやFXなどの自己責任で負った借金に適用できませんが、個人再生なら問題なく債務整理ができます。

自己破産はすべての借金をリセットして0からやり直せる

「自己破産」は、債務の返済を「全額免除」する債務整理手続きです。ただし、次のような非免責債権は減額されません。

- 税金、健康保険料など

- 損害賠償金

- 養育費など

- 雇用関係に基づいた労働者の請求権など

- 破産者がわざと隠した借金

- 罰金など(科料、追徴金、刑事訴訟費用)

自己破産手続きの際に、わざと借金を隠していた場合、その借金が減額されないだけでなく、自己破産による免責自体が破棄されてしまうこともあります。

また、自己破産で債務は免除されますが、同時に、持っている「財産」も処分されてしまいます。生活に必要な最低限の財産(自由財産)しか残すことができません。

自己破産は3種類あってそれぞれ費用や必要期間が異なる

自己破産には、次のような3つの種類があります。

- 同時廃止事件

- 管財事件

- 少額管財事件

「同時廃止事件」は、財産がほとんどない人がおこなえる自己破産です。自己破産の中では、もっとも手続き完了までの時間が短く、手続きにかかる費用も少なくてすみます。

「管財事件」は、財産を多く持っている場合におこなわれる手続きです。「破産管財人」が決定され、持っている財産が処分されます。破産管財人の報酬を払わなければいけないため、手続きの費用が高額になります。

「少額管財事件」は、管財事件を簡略化したもので、かかる費用も手続き期間も管財事件よりも少なくなります。そのため、それほど財産を持っていない個人事業主などが利用する手続きとなっています。

ただし少額管財事件は、法律で規定された手続きではなく、自己破産を円滑に進めるために東京地方裁判所によって作られた、法律の運用方法です。そのため、すべての裁判所で少額管財事件が利用できるわけではありません。

また、東京地方裁判所以外の裁判所では、少額管財事件とは別の名称で、違う制度が取り入れられていることもあります。そのあたりの詳しいことは、担当弁護士に相談してみてください。

また、管財事件を少額管財事件にするためには、「弁護士」を代理人として立てることが必須条件となります。

自己破産に向いているのはこんな条件に当てはまる人

自己破産に向いているのは、次のような条件に当てはまる人です。

| 項目 | 内容 |

|---|---|

| 収入 | 債務を返済できるだけの収入がない人 無職や生活保護受給者 |

| 財産 | あまり財産を持っていない人 |

| 情報 | 周囲に借金のことを知られてもよい人 |

| 手間 | 債務整理に手間と時間がかかってもよい人 |

| その他 | 免責不許可事由(ギャンブルなど)に該当しない人 資格制限で困らない人(警備員などをやっていない) |

自己破産には、財産がほとんど残らないという強烈なデメリットがあります。そのため、基本的には任意整理や個人再生ではどうにもならない人が使う債務整理方法です。

詳しく知りたい方は「自己破産のデメリットとは?自己破産後の影響について解説」を参考にしてみましょう。

また、自由財産手続き中は、「警備員」や「税理士」などの一部の公的資格が制限されます。そのため、こういった職に就いている人には向いていません。

ただし、資格が制限されるのは自己破産の「手続き中」だけです。そのため、仕事をしなくても自己破産手続き中の生活がなんとかなるなら、資格が制限される公的職業に就いている人でも自己破産をできます。

弁護士事務所と司法書士事務所はどちらがおすすめ?

債務整理を依頼できるのは「弁護士」か「認定司法書士」ですが、基本的には弁護士に頼むのがおすすめです。

なぜならば、認定司法書士には次のような制限があるからです。

- 140万円をこえる債権は扱えない

- 簡易裁判所にしか代理人として出廷できない

認定司法書士が代理人になれるのは簡易裁判所だけです。個人再生や自己破産をするには各地の裁判所(地方裁判所)での手続きが必要なため、司法書士ではなく、弁護士でなければいけない、ということになります。

ただし、司法書士は「代理人」になれないだけで、裁判に必要な書類の代行は頼めます。そのため、書類作成だけを司法書士に依頼して、自分で裁判に出るということはできます。

しかし、自分で裁判所に出頭し、裁判官や債権者との話し合いなどをするのは、相当な時間と手間がかかります。弁護士に頼めば、代理で手続きを進めてくれるため、通常は弁護士に頼んだほうが無難です。

任意整理は、裁判所外の交渉のため、司法書士にやってもらうことができます。しかし任意整理の場合でも、貸金業者が「訴訟」を起こすなどして、案件が地方裁判所に持ち込まれてしまうと、司法書士では対応できなくなってしまいます。

今ある借金がいくら減るのか知りたい方は、無料の借金減額シミュレーターを利用してみましょう。

1社で元金が140万円を超える場合は弁護士事務所に相談

司法書士は、借金の元金が「140万円」を超えている場合、業務ができないと定められています。そのため、債務額が大きい場合は、弁護士事務所に相談するしかありません。

ただしこの140万円制限の対象は、債務総額ではなく「1社」だけの債務額となります。つまり3社から100万円ずつ借りていて債務総額が300万円になっているといった場合なら、司法書士でも対応可能です。

また、140万円制限が「過払い金」にも適用されることには注意してください。過去に利息を払いすぎていて、過払い金が140万円を超えてしまっている場合、司法書士では対応できません。

債務整理に掛かる費用を安く抑えたい方は司法書士事務所

同じ業務をおこなったとしても、弁護士よりも司法書士の方が「料金が安い」のが普通です。そのため、司法書士でもおこなえる債務整理なら、司法書士事務所に頼んだほうが費用を安く抑えられます。

ただし、案件が泥沼化して、地方裁判所での審判が必要になると、新たに弁護士に頼みなおす必要が出てきます。そうなると結果的に、最初から弁護士に依頼したほうが安くすんでいた、ということもありえます。

債務整理をする際の弁護士・司法書士事務所の選び方

自分だけで債務整理をすることは、一応、可能ではあります。しかし裁判所に何度も出頭する必要がありますし、面倒な書類も多数作成しないといけません。

そのため、よほど法律知識に自信がある人以外は、素直に弁護士に頼んだほうが賢明です。借金で弁護士費用が払えないから自分でやろう、と考える人もいるかもしれませんが、費用について助けてくれる制度もあるため、意外となんとかなるものです。

債務整理を専門家に依頼する場合、誰に頼むかが重要です。次のようなポイントに注意して法律事務所を探してみてください。

- 債務整理を成功させた実績が豊富な法律事務所を選ぶ

- なるべく費用が安くすむ法律事務所を選ぶ

- 日中忙しい人は24時間対応している法律事務所を選ぶ

- 家から近い法律事務所を選ぶ

- 気になった法律事務所は口コミ・評判を確認する

- 公的機関に相談する方法もある

では、法律事務所を選ぶ際に気をつけたいことについて、詳しく見ていきましょう。

債務整理に強い実績豊富な弁護士・司法書士が在籍

日本の法律は、6法の範囲に入る法令だけでも膨大な量がある上に、毎年、法律の改定や新しい法令の発布がされています。そのため、すべての法令に精通することは難しく、弁護士ごとに得意分野と不得意分野が存在します。

債務整理をする場合は、当然債務整理の実績が豊富な弁護士(公認司法書士)に任せるべきです。

有能な弁護士を選ばないと、お金を損してしまうケースもあります。実際に、本当なら過払い金を150万円貰えるはずだった案件で、担当の司法書士が勝手に110万円で和解してしまった、というケースが存在します。

また、有能な弁護士なら、どの方法で債務整理をするのがもっともメリットが大きいかについて的確なアドバイスをしてくれます。そのため、債務整理の実績が多い弁護士や司法書士が多く所属している法律事務所を選んで依頼しましょう。

債務整理の相談実績より解決実績を見るのがポイント

法律事務所の債務整理の実績を見る場合、「相談件数」よりも「解決件数」を見たほうが役に立ちます。

規模の小さい法律事務所なのに、債務整理に関わった件数が「数十万件」などと宣伝している場合、解決件数ではなく相談件数を数えている可能性が大です。

法律事務所の中には、債務整理の「無料相談」をやっているところも多くあります。そういう事務所は、相談件数が大幅に増えていきます。

無料相談は、実際に債権者との交渉や、裁判所での手続きをしているわけではないので、実績に含めてよいか、微妙なところです。そのため、債務整理の解決件数を重視した方が、よりその法律事務所の実力がわかりやすくなります。

債務整理にかかる費用を安く抑えることができるか

法律事務所を選ぶ時には、債務整理にかかる「料金」も大事な要素です。料金が高い法律事務所を選んでしまうと、債務整理がうまくいっても、結局、支払う金額はあまり減っていないということもありえます。

以下に、任意整理、個人再生、自己破産のそれぞれについて、かかる費用の相場を紹介していきます。

債務が複数ある場合の任意整理は割引してもらえることも

任意整理の費用相場は、1社「2万円」ぐらいが最安値になります。これは「着手金」「報酬金」「実費」などを合計した金額です。また、1社で「3~4万円」程度ですむなら、十分リーズナブルな料金だと考えられます。

ただし任意整理のデメリットとして、複数の会社からお金を借りていると、借りている会社の数だけ別個に弁護士費用がかかってしまう、ということには注意が必要です。

仮に、20社からお金を借りていると、最安値の2万円で依頼しても、合計40万円もの弁護士費用がかかってしまいます。

しかし法律事務所の中には、債務が複数ある場合、「値引き」をしてくれるところもあります。たとえば1社だけの料金は5万円だが、20社でも料金は20万円ですむ、といった料金設定をしている法律事務所があるのです。

そのため、債務が複数ある場合の任意整理は、基本の料金だけを見ずに、自分の債務件数分の料金でいくらになるかを考えないと損をしてしまいます。

ほかに、「過払い金報酬」という費用もあります。これは過払い金が発生した時にだけ払う費用で、過払い金の20~25%程度が弁護士費用になります。

個人再生では弁護士費用以外に裁判所費用もかかる

個人再生の場合、実費込みで「25万円」ぐらいが最安値になります。着手金と報酬金合わせて「30~40万円」ぐらいですむなら、かなり安い部類に入ります。一般的には、個人再生の弁護士費用として50万円程度はかかります。

ただし、弁護士費用は「債務の数」によって変わります。債権者の数が多いほど、交渉や手続きが煩雑になるため、弁護士費用も高くなってしまいます。

また、「住宅ローン」を支払っている最中の家を残すことにすると、「5~20万円」ぐらい弁護士費用が高くなります。これは個人再生に、「住宅資金貸付債権に関する特則」の手続きが増えてしまうためです。

ちなみに、弁護士のほかに「裁判所費用」として、次のような費用がかかります。

| 項目 | 費用相場 |

|---|---|

| 申立手数料 | 10,000円 |

| 官報公告費 | 14,000円程度 |

| 予納郵券 | 2,000~20,000円程度(債務数と裁判所による) |

| 個人再生委員の選任費用 | 150,000~250,000円 |

「個人再生委員」が必要かどうかの判断は裁判所ごとに異なりますが、「東京地方裁判所」の場合は、必ず個人再生委員の専任がおこなわれます。

そのため、東京地方裁判所で個人再生をおこなう場合は、15~25万円の追加費用を見ておかなければいけません。ただし、弁護士を代理人として立てている場合は、個人再生委員の費用は最低額の15万円でおさまるのが普通です。

自己破産費用は同時廃止事件と管財事件で大きく違う

自己破産の費用は、「同時廃止事件」か「管財事件」かによって大きく異なります。

同時廃止事件の場合、弁護士費用の最安値は「20万円」程度になります。25~30万円までなら、安い法律事務所だと考えてかまわないでしょう。

管財事件の場合、「30万円」程度が最安値となっています。「40~50万円」までなら、安い部類の法律事務所だと考えてよいでしょう。

実は弁護士費用自体は、同時廃止事件と管財事件で、そこまで大きな差はありません。法律事務所の中には、同時廃止事件でも管財事件でも同じ料金にしているところもあるくらいです。

同時廃止事件と管財事件で大きな違いが出るのが「裁判所費用」です。同時廃止事件なら裁判所費用は、「1~3万円」程度ですみます。しかし管財事件になると裁判所費用として「50~80万円」ぐらいかかってしまいます。

これは管財事件になると、「破産管財人」が必要となるためです。破産管財人への報酬がかなり高額になってしまいます。なお、少額管財事件については触れませんでしが、概ね同時廃止事件と管財事件の中間ぐらいの費用がかかります。

平日忙しくて時間が取れない方は24時間対応を選ぶ

債務整理をしたいと思っていても、平日は仕事で忙しくて法律事務所に相談する暇がない、という人も多いかと思います。

そういった忙しい人でも、「24時間対応」している法律事務所を使えば、債務整理をおこなうことができます。また、「年中無休」で土日も営業している法律事務所も存在します。

大手の法律事務所は、対応時間が長いところが多いため、仕事で忙しい人は、まず大手事務所から調べてみるとよいでしょう。

お住まいの地域に事務所を構えていると通いやすい

弁護士を利用する場合、必ず1回は弁護士と対面しなければなりません。これは法律で定められたことです。

また債務整理に関して相談する場合も、電話よりは対面で話を聞いたほうが、内容がわかりやすくなります。そのため、家に近い法律事務所を選ぶとなにかと便利です。

また、地方の人が東京の弁護士に依頼をしたりすると、弁護士が地方裁判所に出頭する際の「交通費」や「日当」も通常より多くかかってしまいます。

とはいえ、弁護士の半数程度が東京で営業しているので、東京では弁護士の価格競争が激しくなっています。そのため、交通費などを考えても、東京の弁護士に頼んだほうが料金が安い、ということはありえます。

実際に債務整理をした利用者の口コミ・評判を確認

可能なら、利用する法律事務所の「評判」を調べたいところです。親戚や友人が使ったことのある法律事務所なら、ぜひ話を聞いてみましょう。

仕事の進め方や、報酬の取り方などを教えてもらえれば、法律事務所を選ぶ参考になります。

都合良く知り合いがいない場合も、「ネット上の口コミ」を調べれば、ある程度は法律事務所の状態がわかってきます。

ただし、ネット上の口コミには、嘘も混じっています。そのため、良い噂にしろ悪い噂にしろ、鵜呑みにするのは危険です。

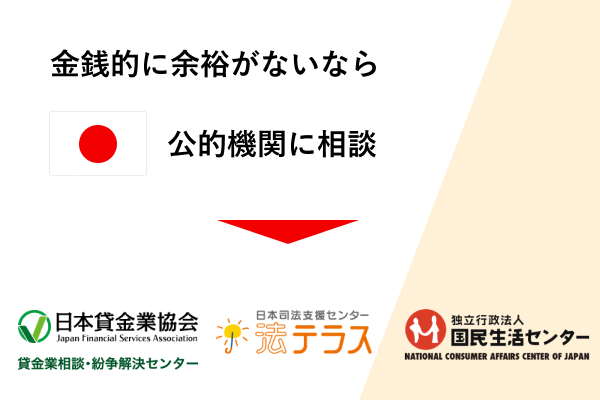

金銭的に余裕が無い方は公的機関に相談することも可能

債務整理をするだけのお金がない、という人でも、次のような公的機関に相談するという手があります。これらの相談所は、すべて「無料」で利用できます。

- 国民生活センター

- 法テラス

- 貸金業相談・紛争解決センター

では、借金に関する相談ができる公的機関について、詳しく見ていきましょう。

各都道府県や市町村に設置されている「国民生活センター」

国民生活センター(消費生活センター)と言えば、押し売りやマルチ商法などにかかってしまった場合に相談する場所、というイメージがあるかもしれません。

しかし実は国民生活センターでは、「多重債務」に関する相談もすることができます。

ただし、国民生活センター自体は多重債務の問題を解決することはできず、あくまで相談を受け付けているだけです。相談の結果、専門家が必要だと判断されれば、適切な専門機関を紹介してくれます。

国が設立した法的トラブル解決の総合案内所「法テラス」

法テラスは法律に関するすべての悩みを相談できる公的機関です。

まず法テラスでは、相談内容ごとに、どんな法制度が適用されるのか、どのような相談窓口があるのかを教えてくれます。これは、あくまで情報提供ですので、専門家による法律相談とは異なります。

法律相談が必要な場合は、適切な相談窓口を紹介してもらえます。

ただし、生活に苦しんでいる(収入や保有資産が一定以下)場合は、法テラスの「無料法律相談」を受けることが可能です。

また、生活に苦しんでいる場合は、債務整理にかかる弁護士費用などに関しても、法テラスに「立て替えて」もらうことができます。

この制度を使えば、債務整理費用が無くて困っている人でも債務整理を実行することが可能です。立て替えてもらった費用は、毎月5,000~10,000円ずつ分割払いで返済していくことができます。

ただし、法テラスで費用の立て替えをしてもらえるのは、個人再生なり自己破産なりが成功する見込みがある場合だけです。債務整理に失敗することがわかりきっている場合は、立て替えをしてもらえません。

日本貸金業協会が運営する「貸金業相談・紛争解決センター」

日本貸金業協会が運営する「貸金業相談・紛争解決センター」では、借金問題に関する総合的な相談を受けつけています。

貸金業相談・紛争解決センターに利用の申込みをすると、オペレーターが電話で債務整理に関する情報提供やアドバイスをしてくれます。専門的な知識が必要な場合は、オペレーターが適切な相談窓口を紹介してくれます。

また、浪費癖のある人の無駄な借り入れを防ぐために貸付自粛制度も実施しています。貸付自粛制度の申告をすると、貸金業者がお金を貸してくれなくなるため、無駄遣いを強制的に止めることができます。

ご本人が自らに浪費の習癖があることやギャンブル等依存症によりご本人やその家族の生活に支障を生じさせるおそれがあること、その他の理由により、自らを自粛対象者とする旨を当協会に対して申告していただきます。

https://www.j-fsa.or.jp/personal/trouble/way/

債務整理を検討している人によくある質問

債務整理に関してよくある、次のような質問に回答していきます。

- 債務整理後にクレジットカードの利用・発行は出来ますか?

- 債務整理で掛かる弁護士・司法書士事務所の料金相場はいくらですか?

では、それぞれの疑問について、詳しく見ていきましょう。

債務整理後にクレジットカードの利用・発行は出来ますか?

クレジットカードを作る場合、クレジットカード会社は個人信用情報機関に申し込んだ人の情報を照会します。この時「事故情報」が確認されると、クレジットカード会社は、新規カード作成を却下してしまいます。

任意整理、個人再生、自己破産のいずれの方法で債務整理をしたとしても、個人信用情報機関に事故情報が記入されます。いわゆる「ブラックリスト」に入った、という状態になります。

そのため、債務整理後は「クレジットカードの発行はできない」、というのが質問への回答になります。ただし、個人信用情報機関の情報は永続ではなく、一定期間が経過すると、事故情報を抹消してもらえます。

| 債務整理方法 | 抹消までの期間目安 |

|---|---|

| 任意整理 | 5年 |

| 個人再生 | 10年 |

| 自己破産 | 10年 |

抹消までの期間の目安は上記のとおりですが、いくつか注意点があります。任意整理の場合、抹消までの期間がカウントされるのは、借金の返済が終わった日から、となります。

つまり3年で返済する計画を立てた場合なら、任意整理手続き期間、返済期間、抹消期間の合計で、弁護士に依頼してから、ブラックリスト抹消までに8~9年程度かかる計算になります。5年返済なら合計10年以上かかってしまいます。

個人再生も正確には、「借金を完済してから5年」か、「個人再生手続開始決定日から10年」の長いほうがブラックリスト抹消までの期間となります。

自己破産の場合は、破産手続開始決定日から10年がブラックリスト抹消までの期間となります。

すでにクレジットカードを持っていた場合も、基本的には債務整理をするとカードを利用できなくなります。

個人再生か自己破産をした場合、クレジットカードは強制的に利用停止になってしまいます。

任意整理の場合は、クレジットカード会社を整理対象から外せば、すぐに利用停止になることは避けられます。しかしクレジットカード会社は、定期的に顧客の信用情報をチェックしています。

任意整理をした時点でブラックリストに載っているため、いずれクレジットカード会社の信用チェックに引っかかり、クレジットカードを使えなくなってしまいます。クレジットカードの更新時には、まず利用できなくなります。

債務整理で掛かる弁護士・司法書士事務所の料金相場はいくらですか?

債務整理でかかる費用の目安は、次のようになっています。

| 債務整理方法 | 弁護士費用 | 司法書士費用 |

|---|---|---|

| 任意整理 | 5~15万円 | 3~10万円 |

| 個人再生 | 40~50万円 | 20~30万円 |

| 個人再生(住宅ローン有り) | 50~70万円 | 30~40万円 |

| 自己破産(同時廃止事件) | 30~50万円 | 20~40万円 |

| 自己破産(管財事件) | 40~80万円 | 20~40万円 |

司法書士は、個人再生と自己破産において、書類作成しかできません。平均で見ると司法書士の方が費用が安くなりますが、裁判所での手続きを自分でしないといけなくなるので注意が必要です。

また、自己破産の管財事件の場合も注意したいポイントがあります。弁護士に依頼した場合は、管財事件を「少額管財事件」にしてもらえるケースがあります。

弁護士に依頼して管財事件が少額管財事件になれば、裁判所に納める「予納金」が20万円程度に抑えられます。しかし司法書士では少額管財事件にすることができません。

その結果、管財事件として「50万円」以上の予納金を裁判所に納めなければなりません。そのため、管財事件になる場合は、司法書士ではなく弁護士に依頼した方が費用が抑えられるケースが多くなります。

<略歴>

大間 武飲食業をはじめ多業種の財務経理、IPO予定企業などの経理業務構築、ベンチャーキャピタル投資事業組合運営管理を経て、2002年ファイナンシャル・プランナーとして独立。2005年株式会社くらしと家計のサポートセンター、NPO法人マネー・スプラウト設立。「家計も企業の経理も同じ」という考えを基本に、「家計」「会計」「監査」の3領域を活用した家計相談、会計コンサル、監査関連業務、講師・講演、執筆など幅広く活動。

だんだん複業団は松山市の企業を退任する時にまた何らかの形で仕事ができたらいいなあと考えていた時にだんだん複業団の情報を得て参加してみようと思いました。

<保有資格>

- 日商簿記 1 級

- 税理士試験 3 科目合格(簿記、財務諸表、消費税)

- CFP(R)1 級ファイナンシャル・プランニング技能士

- プロフェッショナルCFO

<写真>